Руководитель УФНС по РТ Марат Сафиуллин рассказал о налогах и льготах по ним

Как удобнее оплачивать налоги, кто имеет право на налоговые льготы и как воспользоваться этим правом/

В сентябре налоговая служба начнет рассылать физическим лицам налоговые уведомления с расчетом имущественных налогов. Как удобнее оплачивать налоги, кто имеет право на налоговые льготы и как воспользоваться этим правом, в интервью «Татар-информу» рассказал руководитель Управления Федеральной налоговой службы по РТ Марат Сафиуллин.

«Не забывайте платить налоги не только за себя, но и за своих несовершеннолетних детей»

Марат Адипович, расскажите, как рассчитываются налоги на имущество?

Налоги начисляются собственникам имущества, а их размер рассчитывается в зависимости от кадастровой стоимости объектов недвижимости и земельных участков. По транспортным средствам при исчислении используется мощность в лошадиных силах. Сведения в рамках статьи 85 Налогового кодекса РФ, об объектах поступают из регистрирующих органов — Росреестра, ГИБДД, ГИМС, Гостехнадзора и других.

А сколько налоговых уведомлений планируется разослать и на какую сумму?

— В этом году жителям нашей республики будет направлено два миллиона 247 тысяч налоговых уведомлений по имущественным налогам. Всего начислено 9,6 млрд рублей — это на 500 млн рублей или на 5,5% больше, чем год назад. Вместе с имущественными налогами в уведомления включен налог на доходы физических лиц (НДФЛ). По сформированным налоговым уведомлениям за 2023 год подлежит к уплате НДФЛ в размере 3,6 млрд рублей.

Впервые в этом году в налоговое уведомление включен налог на доходы по вкладам. Налог исчислен только с суммы процентов по вкладам, полученной в 2023 году, превышающей необлагаемый налогом денежный лимит — 150 тыс. рублей.

Напомню, что уплатить имущественные налоги и НДФЛ в этом году необходимо не позднее 2 декабря этого года. Важно знать, что за несовершеннолетних детей обязанность по уплате налогов исполняют родители. Поэтому уважаемые родители! Не забывайте платить налоги не только за себя, но и за своих несовершеннолетних детей, на которых оформили объекты налогообложения.

Рекомендую подключить ребенка к Личному кабинету налогоплательщика. Для этого необходимо обратиться в любой налоговый орган или в любое отделение МФЦ с паспортом, либо документом, подтверждающим полномочия законного представителя и со свидетельством о рождении ребёнка.

«Массовая рассылка налоговых уведомлений стартует во второй декаде сентября»

Что посоветуете татарстанцам сделать до начала массовой рассылки налоговых уведомлений?

Чтобы получить уведомление своевременно, до срока уплаты — как я уже отметил в этом году дата приходится на 02.12.2024 — рекомендуем плательщикам получить доступ в Личный кабинет налогоплательщика на сайте ФНС России.

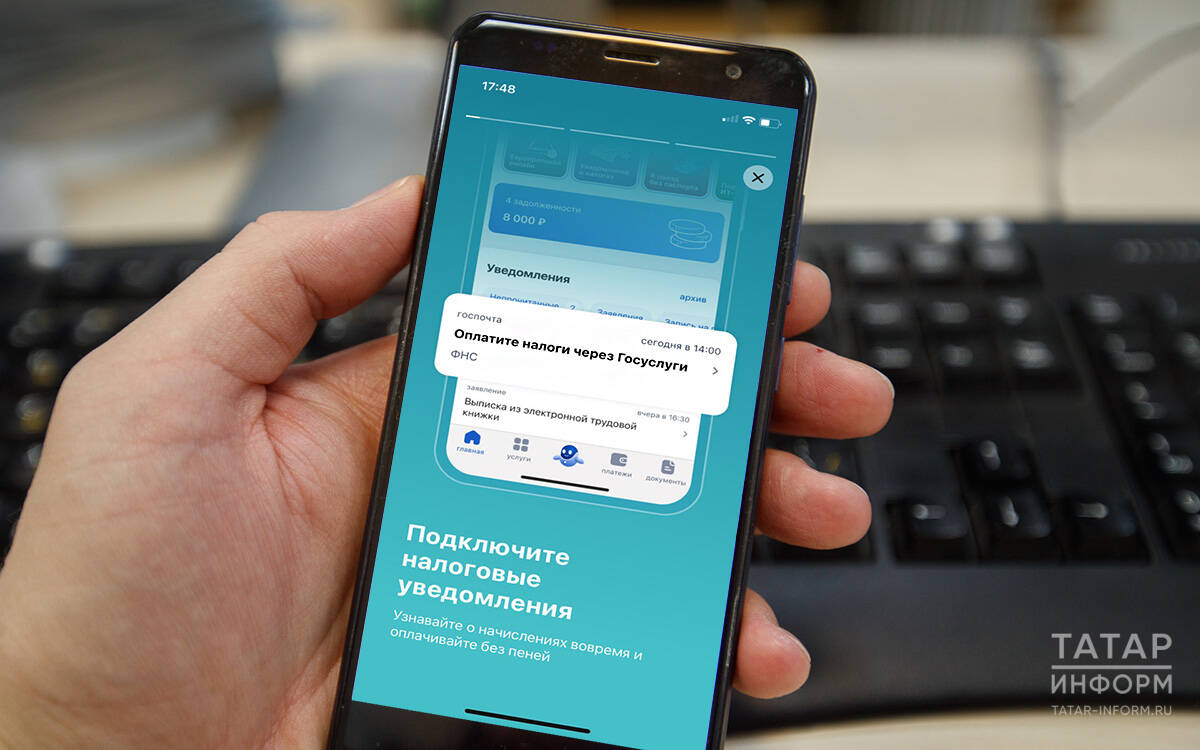

Массовая рассылка всем категориям граждан налоговых уведомлений стартует во второй декаде сентября. Те плательщики, которые дали свое согласие на получение сводного налогового уведомления в электронном виде, получив доступ к Личному кабинету либо зарегистрировавшись на Портале Госуслуг, получат их быстрее, чем направляемые по почте.

Хочу подчеркнуть, что всё больше наших граждан пользуются удобствами и преимуществами сервиса «Личный кабинет налогоплательщика для физических лиц». Например, в Татарстане более одного миллиона 260 тысяч татарстанцев получат уведомления в электронном виде через Личный кабинет налогоплательщика либо через Портал Госуслуг.

Поэтому рекомендую татарстанцам получить доступ к Личному кабинету налогоплательщика заранее и не ждать, когда оно придет по почте. Напомню, подключиться к Личному кабинету можно, получив регистрационную карту, содержащую логин и пароль, в любой инспекции ФНС России независимо от места постановки на учет или с помощью учетной записи на Едином портале государственных и муниципальных услуг.

«Налоги можно платить не только за себя, но и за другого человека»

Можно ли заплатить налоги за другого человека?

Сегодня уплатить налоги электронным способом можно не только за себя, но и за третьих лиц — например, за детей, за престарелых родителей, родственников. Для уплаты налогов в уведомлении указаны все необходимые реквизиты. Чтобы заплатить за другого человека не нужно ни паспорта, ни доверенности, не нужно подтверждать родственные или гражданско-правовые отношения.

Как еще можно оплатить налоги?

Уплатить налоги можно в Личном кабинете на сайте ФНС, в мобильном приложении «Налоги ФЛ», а также через платежные терминалы, банки и почтовые отделения.

Много ли в Татарстане граждан, получающих льготы по налогам

— Их довольно много. Общее число получателей льгот по имущественным налогам составляет около миллиона человек. В этом году общая сумма льгот составила 1,9 млрд рублей, на 200 млн руб. больше прошлого года. Основными получателями льгот являются пенсионеры и предпенсионеры. Общая сумма налоговых льгот для этой категории граждан составила более одного миллиарда рублей.

А какие есть льготы и кому они положены?

— Напомню татарстанцам, что к имущественным налогам относятся налог на имущество граждан, земельный налог физических лиц и транспортный налог физических лиц.

Льготы по имущественным налогам физлиц определены федеральным законом, законами субъектов РФ и местными законами. В соответствии с законодательством о налогах и сборах налоговые льготы по имущественным налогам предусмотрены для отдельных категорий граждан.

Основная доля налоговых льгот приходится на налог на имущество. Для пенсионеров и граждан предпенсионного возраста предусмотрены льготы по налогу на имущество, полностью освобождающие от уплаты этого налога на один объект налогообложения определенного вида. Например, если у пенсионера есть в собственности две квартиры, и гараж, то в этом случае пенсионер будет полностью освобожден от уплаты налога на имущество на одну квартиру, а также на гараж.

Налоговая база по земельному налогу уменьшается на величину кадастровой стоимости 600 кв. м площади земельного участка, находящегося в собственности у такой категории граждан, как ветераны, участники и инвалиды Великой Отечественной войны, ветераны и инвалиды боевых действий, инвалиды I и II группы инвалидности, чернобыльцы, пенсионеры и предпенсионеры и другие категории.

Согласно Налоговому кодексу Российской Федерации транспортным налогом не облагаются автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил, полученные (приобретенные) через органы социальной защиты населения, лодки с двигателем до 5 лошадиных сил. Региональным Законом Республики Татарстан «О транспортном налоге» предусмотрены налоговые льготы инвалидам I и II групп на один автомобиль с мощностью двигателя до 100 лошадиных сил.

Многие налоговые льготы предоставляются в проактивном формате, то есть в беззаявительном порядке на основании сведений Социального фонда и Минтруда. Это удобно, так как нет необходимости обращаться в налоговый орган с заявлением.

«Для многодетных семей, имеющих трех и более детей до 18 лет, есть дополнительный вычет по налогу на имущество»

Что означает беззаявительный порядок предоставления налоговых льгот?

— Беззаявительный порядок предоставления налоговых льгот по имущественным налогам действует с 2019 года, но только для отдельных категорий граждан. Он предусматривает предоставление налоговой льготы на основании имеющейся у налогового органа информации, то есть без обращения налогоплательщика в налоговый орган с заявлением. Так пенсионерам, лицам предпенсионного возраста, инвалидам, ветеранам боевых действий, лицам, имеющим трех и более несовершеннолетних детей, налоговые льготы предоставляются в проактивном формате, без обращения в налоговые органы.

Кроме того, у вышеперечисленных категорий плательщиков, а также у других льготных категорий налогоплательщиков сохраняется право подачи заявления на льготу. Заявление можно подать лично в налоговую инспекцию или в МФЦ, отправить по почте или через Личный кабинет. Уточнить, относится ли плательщик к льготной категории по имущественным налогам, а также ознакомиться с перечнем налоговых льгот можно, воспользовавшись электронным сервисом ФНС России «Справочная информация о ставках и льготах по имущественным налогам».

Есть ведь ещё и налоговые вычеты?

Да, они положены всем собственникам домов, квартир, комнат, и долей: налог на имущество начисляют не на всю кадастровую стоимость квартиры, дома, комнаты, а только на часть. Из кадастровой стоимости дома вычитается кадастровая стоимость 50 квадратных метров, по квартире вычитается кадастровая стоимость 20 квадратных метров, из площади комнаты или части квартиры — кадастровая стоимость 10 квадратных метров. Писать заявление при этом не нужно, в налоговых уведомлениях начисления уменьшены с учетом данных налоговых вычетов.

Также для пенсионеров и граждан предпенсионного возраста по земельному налогу предоставляется налоговый вычет в размере шести соток площади одного земельного участка. Если площадь участка составляет менее 6 соток, налог взыматься не будет, а если площадь участка превышает 6 соток — налог будет рассчитан на оставшуюся площадь этого участка. Вычет будет автоматически применен в отношении одного земельного участка с максимальной исчисленной суммой налога в «проактивном порядке».

«Многодетные семьи также могут воспользоваться федеральной льготой по земельному налогу»

Какие льготы положены многодетным семьям, проживающим в республике?

Для многодетных семей, имеющих трех и более детей до 18 лет, есть дополнительный вычет по налогу на имущество. Так, многодетные родители вправе уменьшить налоговую базу по налогу на имущество на величину кадастровой стоимости 5 кв. м общей площади квартиры и 7 кв. м общей площади жилого дома в расчете на каждого несовершеннолетнего ребенка. Платить налог нужно только за оставшиеся метры. Вычет применяется автоматически к каждому родителю и производится только на один объект.

Многодетные семьи также могут воспользоваться федеральной льготой по земельному налогу, которая уменьшает налоговую базу на кадастровую стоимость 600 кв. м одного земельного участка каждому родителю. При наличии участка платить нужно будет не за всю площадь, а за вычетом шести соток. Вычет также применяется автоматически и производится только на один объект.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований. Например, согласно Решению Казанской городской думы льгота по земельному налогу предоставляется на земельный участок, при условии, если на данном земельном участке построен дом и все члены многодетной семьи проживают и зарегистрированы по месту жительства в установленном порядке в индивидуальном жилом доме.

Хочу напомнить, что налог на имущество и земельный налог, которые платят граждане, зачисляются в местный бюджет и используются на решение вопросов местного значения, большинство из которых являются социально значимыми. В связи с чем, полнота и своевременность уплаты налогов в конечном итоге отражается на качестве нашей жизни.

В заключение хотел бы отметить, платить налоги через электронные сервисы — это просто и удобно! Доступ в личный кабинет налогоплательщика на сайте ФНС России или на сайте Портала Госуслуг — это гарантия своевременного получения сведений о начисленных налогах, об объектах, а также имеющейся задолженности.

Следите за самым важным и интересным в Telegram-каналеТатмедиа

Родной край

Родной край

Нет комментариев